Van eenmanszaak naar vennootschap: wanneer en hoe?

Lees in 6 minuten

Ben jij gestart als zelfstandige in een eenmanszaak en denk je erover na om te switchen naar een vennootschap? Als je bedrijf ondertussen is gegroeid, je meer risico’s neemt, meer verdient of je belastingen wil optimaliseren, dan is een (besloten) vennootschap de volgende logische stap. In dit artikel bespreken wanneer je best overstapt van een eenmanszaak naar een vennootschap en hoe.

- Het verschil tussen een eensmanszaak en vennootschap

- Vanaf wanneer is een vennootschap interessant voor jou?

- Startkapitaal en persoonlijke aansprakelijkheid

- Hoe richt je een vennootschap op?

Wat is het verschil tussen een eenmanszaak en een vennootschap?

De eenmanszaak

Het voordelen van een eenmanszaak ken je inmiddels wel. Denk maar aan de relatief eenvoudige opstart, enkelvoudige boekhouding en makkelijke toegang tot je zuurverdiende centen. Langs de andere kant brengt een eenmanszaak ook een aantal nadelen met zich mee, zoals onbeperkte aansprakelijkheid, financiële risico’s en doorgaans hoge belastingen. Deze nadelen zijn dan ook voor vele zelfstandigen de drijfveer om de switch te maken naar een vennootschap.

De vennootschap

Eerst even de basics. Een vennootschap is een ondernemingsvorm met een eigen rechtspersoonlijkheid. Dit wil zeggen dat je als bedrijfsleider in een vennootschap niet persoonlijk aansprakelijk bent. Daarnaast brengt een vennootschap nog een aantal andere voordelen met zich mee, zoals onder andere een doorgaans lagere belastingvoet.

Er bestaan 4 vennootschapsvormen:

- De naamloze vennootschap (nv)

- De coöperatieve vennootschap (cv)

- De vennootschap onder firma (vof)

- De besloten vennootschap (bv)

De besloten vennootschap of bv is de eenvoudigste vorm en is waarschijnlijk het meest geschikt als je vandaag een eenmanszaak hebt. Het is de opvolger van de vroegere bvba, de ‘besloten vennootschap met beperkte aansprakelijkheid’. Deze beperkte aansprakelijkheid zit ook in de bv, en er zijn nog meer goede redenen om voor een vennootschap te kiezen.

Vanaf wanneer wordt een vennootschap interessant voor jou?

Over het algemeen zijn er 3 belangrijke drijfveren om over te stappen naar een vennootschap of bv.

1. Je wil je risico’s beheersen

Heb je als ondernemer belangrijke aankopen en investeringen te doen? Bijvoorbeeld in grondstoffen, materiaal, gebouwen of machines? Zijn er grote gevolgen wanneer jij een fout maakt of niet tijdig kan opleveren? Via een vennootschap beperk je je aansprakelijkheid en financiële risico’s tot je startkapitaal. Zo kunnen je huis, wagen en andere persoonlijke bezittingen niet aangeslagen worden bij een faillissement.

2. Je wil je belastingen fiscaal optimaliseren

Verdien je meer dan je nodig hebt om van te leven? Betaal je enorm veel belastingen in je eenmanszaak?En zou je een deel van je winst in je vennootschap kunnen laten? Dan is een vennootschap of bv het overwegen waard.

Verschillende experts leggen de grens op een jaaromzet van ongeveer € 80.000, vanaf dan is het meestal voordeliger om over te schakelen naar een besloten vennootschap. Maar pin je hier niet op vast, want dit is voor elke zelfstandige anders, afhankelijk van je persoonlijke onkosten en het verdienmodel. Zo zou het kunnen dat je jaaromzet makkelijk de grens van € 120.000 overschrijdt, maar dat je anderzijds ook enorm veel kosten maakt, waardoor je belastbaar inkomen relatief laag blijft.

In een bv heb je meer mogelijkheden om je belastingen te optimaliseren. Zo kan je jezelf maaltijdcheques uitkeren of dividenden uitkeren. Of je laat het geld dat je nu niet nodig hebt gewoon zitten in je vennootschap, dat is fiscaal het voordeligst. Weet wel dat wanneer je de bv stopzet, je belasting zal moeten betalen op het geld dat nog in je bedrijf zit.

Daarnaast is het belastingtarief van de vennootschapsbelasting heel wat lager dan de personenbelasting die je in een eenmanszaak op de winst betaalt. De vennootschapsbelasting bedraagt tussen de 20 en 25 procent. Dat is een groot verschil met de tarieven van de personenbelasting, die al snel oploopt tot 45-50%.

⚠️ Let op, de inkomsten in je vennootschap worden belast volgens de lagere vennootschapsbelasting, maar het salaris dat jij jezelf als bedrijfsleider uitbetaalt, wordt wel nog belast via de personenbelasting. Daarom is het belangrijk om je salaris als bedrijfsleider in een vennootschap te optimaliseren. Hier lees je er meer over.

3. Je wil wil groeien

Wil je substantieel groeien met je bedrijf? Dan is het moment gekomen om een bv op te richten. Dat maakt het veel gemakkelijker om personeel aan te werven, je bedrijf samen met iemand anders uit te bouwen, of om externe investeerders aan te trekken.

Het startkapitaal en je persoonlijke aansprakelijkheid

Een belangrijke voorwaarde bij de oprichting van een besloten vennootschap is het startkapitaal. Dit is het bedrag dat je zelf in je vennootschap inbrengt, en dat je kwijtraakt mocht je failliet gaan.

Anders dan bij de vroegere bvba is het startkapitaal niet op voorhand vastgelegd. Toch mag je niet zomaar een bedrag kiezen. In je financieel plan moet je een realistisch startkapitaal naar voren schuiven, een bedrag dat voor de komende 2 jaar de levensvatbaarheid van je vennootschap garandeert. Je moet dus aantonen dat je met je startkapitaal en je andere inkomstenbronnen voldoende werkingsmiddelen hebt om je vennootschap uit te bouwen.

Als jouw vennootschap binnen de 3 jaar na oprichting failliet gaat, dan wordt er gekeken of dit plan goed was opgesteld, en of er voldoende werkingsmiddelen voor handen waren. Vindt de rechtbank het financieel plan niet goed genoeg? Dan blijf je zelf aansprakelijk voor de risico’s van je bedrijf en moet je zelf opdraaien voor de schulden. Een goede reden dus om voor dit financieel plan beroep te doen op een boekhouder of expert.

Hoe richt je een vennootschap op

Een vennootschap oprichten is meer werk dan het oprichten van een eenmanszaak, maar daar krijg je natuurlijk een aantal belangrijke voordelen voor terug, zoals lagere belastingen en de beperkte aansprakelijkheid.

Ben je vandaag een eenmanszaak en richt je de bv alleen op? Volg dan dit stappenplan.

Stap 1: Contacteer een boekhouder

Voor een vennootschap is het aangeraden om een boekhouder onder de arm te nemen. Je bent namelijk verplicht een dubbele boekhouding te voeren, maar er komen ook allerlei andere fiscale verplichtingen op je pad bij het runnen van een vennootschap.

Een accountant of boekhouder kan je ook ondersteunen bij het opstellen van je financieel of ondernemingsplan en het bepalen van je startkapitaal. Zo verzeker je je vennootschap van een goede start, en kom je niet in de problemen mocht er iets fout lopen.

Stap 2: Maak een afspraak bij de notaris

Voor de oprichting van je vennootschap of bv moet je langs bij de notaris. Hij of zij zal samen met jou de statuten en een authentieke oprichtingsakte opstellen en deze voor jou in het Staatsblad publiceren. Houd er rekening mee dat dit bezoek je al snel zo’n € 1.500 kan kosten.

De notaris zal je ook vragen je startkapitaal op een geblokkeerde rekening te storten. Na de oprichting wordt dit geld vrijgegeven, als werkingsmiddelen voor je bv. Belangrijk is wel dat de notaris enkel de wettelijke vereisten nagaat, en geen inhoudelijke validatie doet van je financieel plan.

Stap 3: Ga langs bij een sociaal secretariaat

Nu je een vennootschap hebt opgericht, moet je je onderneming laten registreren bij de Kruispuntbank van Ondernemingen (KBO) en je ondernemingsnummer en btw-nummer in orde brengen.

Daarnaast moet je jezelf een loon uitbetalen, moet je nog steeds je sociale bijdrage betalen en zorgen voor je pensioenopbouw. Dit zijn allemaal zaken die je via het sociaal secretariaat regelt.

Ook de stopzetting van je huidige eenmanszaak verloopt via je sociaal secretariaat of ondernemingsloket.

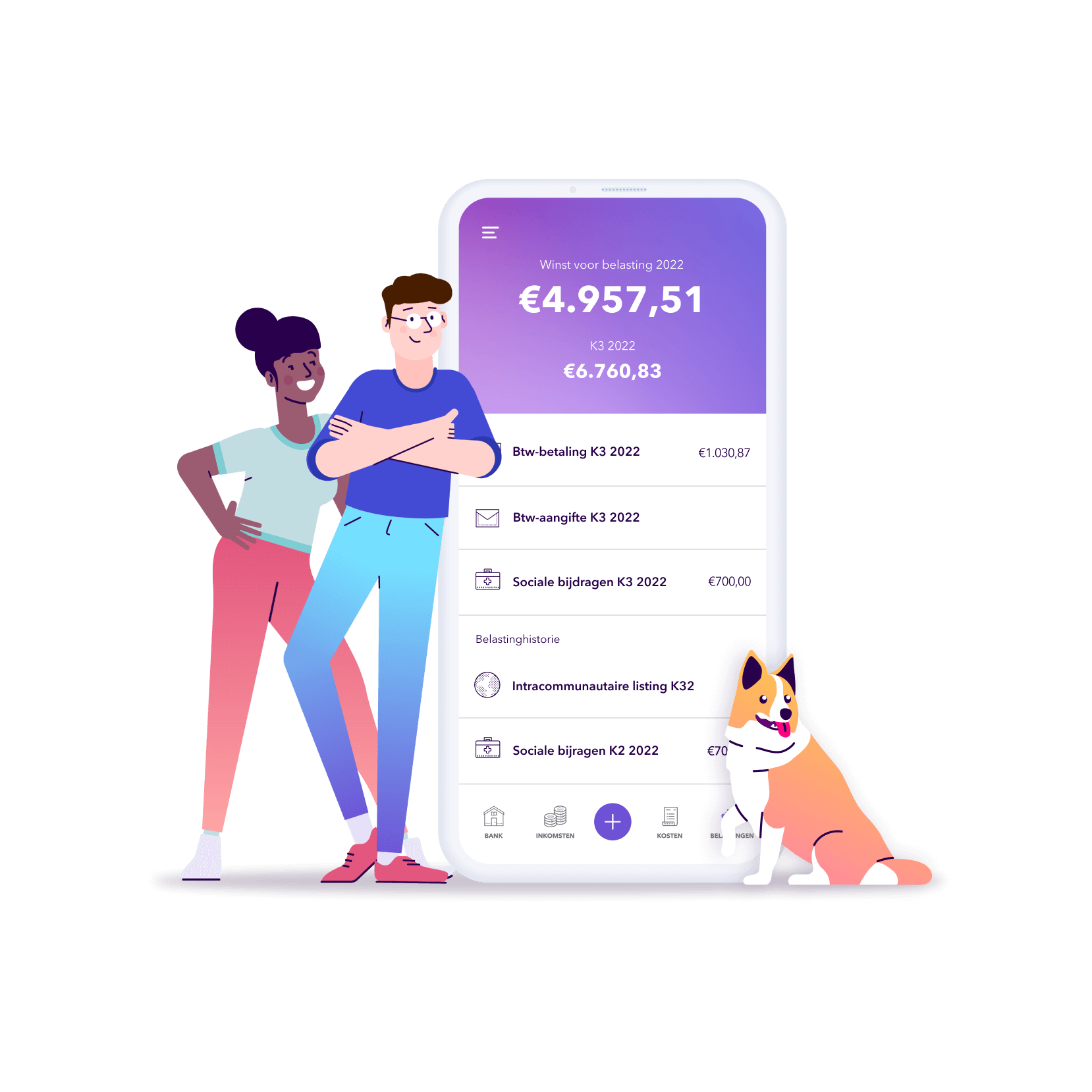

Groeit je onderneming? Daar worden we bij Accountable enorm blij van. Weet dat je met Accountable altijd een goed zicht hebt op de gezondheid van je bedrijf, ook met een vennootschap. Zo breng je de gesprekken met je accountant naar een hoger niveau.

Team Accountable wenst je goede zaken.

Veelgestelde vragen over het overschakelen van eenmanszaak naar een vennootschap (FAQ)

Er is geen wettelijk geen minimumomzet bepaald om een vennootschap op te kunnen richten. Een goede maatstaf om te bepalen of een vennootschap de geschikte keuze is voor jou, is als je meer geld verdient dan je nodig hebt om van te kunnen leven. Sommige experts beweren dat je bij een omzet vanaf € 80.000 tot € 100.000 beter een vennootschap opricht. Dit is echter niet altijd het geval, afhankelijk van kosten en het verdienmodel.

Vanaf het moment dat je bedrijf groeit, het ondernemersrisico toeneemt, je grote investeringen doet of een stuk meer geld verdient dan je nodig hebt om van te leven, wordt een (besloten) vennootschap een interessante piste. In een eenmanszaak word je belast volgens de progressieve personenbelasting, die al snel oploopt tot 50%. De inkomsten van een vennootschap worden dan weer belast volgens de vennootschapsbelasting (20-25%). Merk wel op dat je op je salaris als bedrijfsleider wel nog belast wordt volgens de progressieve personenbelasting.

Om een vennootschap op te richten moet je een voldoende ruim startkapitaal voorzien. Dit startkapitaal bepaal je zelf, maar moet voldoende zijn om je werkingsmiddelen mee te betalen. Het startkapitaal is sterk afhankelijk van het type activiteit. Daarnaast moet je langsgaan bij de notaris voor het oprichten van een authentieke oprichtingsakte. Dit bezoek en alles wat daarbij komt kijken, kost je al snel € 1.500.

Heb je gevonden wat je zocht?

Fijn om te horen!

Blijf op de hoogte! Laat je e-mailadres achter om op de hoogte te blijven van updates en onze nieuwste tips voor zelfstandigen zoals jij.

Het spijt ons dat te horen.

Kun je ons vertellen waarom dit artikel niet nuttig voor je was?

Bedankt voor je reactie. 💜

We waarderen je feedback en zullen het gebruiken om onze inhoud te optimaliseren.