Je eerste inkomen als zelfstandige? Dit is wat je netto overhoudt

Lees in 5 minuten

Weet jij als starter met een eenmanszaak ook niet goed hoeveel je zal overhouden van je eerste omzet? Het is dan ook geen simpele berekening, want je moet rekening houden met de btw, beroepskosten, sociale bijdrage en de personenbelasting. De fiscus berekent je exacte belastingen pas na een jaar, maar wij geven je nu al duidelijkheid.

Je eerste maand als zelfstandige in een eenmanszaak

Je hebt de eerste facturen uitgestuurd en de betalingen beginnen stilletjes aan binnen te komen… Proficiat! Je eerste maand als zelfstandige is achter de rug.

Stel, je hebt € 4.000 inkomsten in je eerste maand, hoeveel houd je daar nu van over? We maken samen de berekening.

De btw

Ben je vrijgesteld van btw? Dan kan je deze stap overslaan.

Wel btw-plichtig? Dan is het belangrijk om eerst de btw van je inkomsten af te trekken.

Omzet inclusief btw-ontvangsten: € 4.000

De btw trek je als eerste van je inkomsten af, want deze moet je doorstorten naar de Staat.

In de meeste gevallen reken je 21% btw aan. Dit kan anders zijn als je klant in het buitenland gevestigd is, want dan verleg je de btw naar het land van je btw-plichtige klant en ontvang jij in dit geval geen btw. Maar voor sommige diensten en de verkoop van sommige goederen kan het btw-tarief ook verschillen.

Om onze berekening simpel te houden, gaan we er in dit voorbeeld van uit dat je 21% btw hebt aangerekend op al je facturen. In dat geval heb je voor € 694,21 aan btw-inkomsten ontvangen.

Dit bedrag moet je elk kwartaal (of in sommige gevallen maandelijks) doorstorten naar de staat. In ruil daarvoor mag je btw recupereren op je professionele aankopen. Hoeveel precies hangt heel erg af van het type kosten. Maar, houd er zeker rekening mee, want hierdoor moet je minder btw doorstorten en houd je netto meer over, joepie!

Omzet exclusief btw: € 3.305,79

Aftrekbare beroepskosten

In de vorige stap trokken we de btw af van je inkomsten. Dat brengt ons op een omzet € 3.305,79, exclusief btw.

Ben je niet btw-plichtig? Dan mag je in dit voorbeeld ervan uitgaan dat je inkomsten deze maand € 3.305,79 bedragen. Jouw berekening start dan hier.

⚠️ De btw op professionele aankopen is in sommige gevallen ook (deels) aftrekbaar. Dit wil zeggen dat je minder btw moet terugstorten aan de staat. Om ons voorbeeld zo simpel mogelijk te maken, houden we hier in dit geval geen rekening mee.

Omzet exclusief btw: € 3.305,79

Als zelfstandige in een eenmanszaak mag je aftrekbare beroepskosten van je omzet aftrekken. Beroepskosten zijn kosten die je hebt gemaakt om je professionele activiteit uit te kunnen voeren. Denk maar aan de aankoop van materiaal, je laptop, een deel van de internetfactuur, enz. Afhankelijk van het soort onkost, mag je deze gedeeltelijk of voor 100% inbrengen.

💡Accountable tip: Niet zeker welke onkosten je fiscaal mag aftrekken en voor hoeveel precies? Onze grote beroepskosten-zoekmachine helpt je op weg.

Beroepskosten trek je af van je inkomen vóór de berekening van de sociale bijdrage en belastingen. Dit is waarom zelfstandigen zoveel mogelijk kosten willen inbrengen. Op deze manier verlaag je het netto belastbaar inkomen en zo dus ook de belastingimpact. Als je btw-plichtig bent, kun je bovendien ook de btw die je betaalde op beroepskosten recupereren.

In dit fictief voorbeeld, heb je deze maand in totaal € 500 aan fiscaal aftrekbare onkosten gemaakt. Dit bedrag kan maandelijks variëren en is voor elke zelfstandige anders.

Aftrekbare beroepskosten: € 500

Netto belastbaar inkomen: € 2.805,79

Sociale bijdragen

Nu we je netto belastbaar inkomen van deze maand kennen, wordt het tijd om je sociale bijdragen te berekenen. Sociale bijdragen vertegenwoordigen maar liefst 20,5% van je belastbaar inkomen. Hiermee bouw je pensioen op, en je financiert mee het sociaal vangnet voor wanneer je dit zelf nodig hebt.

Netto belastbaar inkomen: € 2.805,79

Sociale bijdrage: € 533*

* Je sociale bijdrage betaal je over het algemeen per kwartaal en vertegenwoordigt zo’n 20,5% van je belastbaar inkomen. Afhankelijk van bij welk sociaal verzekeringsfonds je bent aangesloten, komt er ook nog een kleine administratiekost bij. Om het makkelijk te maken, hebben we in dit voorbeeld een kwartaalbijdrage van € 1.598,23 herleid naar één maand en afgerond. In werkelijkheid verschilt dit bedrag, afhankelijk van je netto belastbaar inkomen.

⚠️ Let op, je sociale bijdragen zijn ook een aftrekbare beroepskost en verminderen daardoor ook je netto belastbaar inkomen. In de meeste gevallen een voorschot, wat achteraf wordt verrekend op basis van je reële inkomsten. Je weet immers vooraf niet hoeveel je precies gaat verdienen en hoeveel kosten je gaat maken.

Je bepaalt zelf je kwartaalbijdrage, maar elke zelfstandige is een minimum bijdrage verschuldigd. Voor zelfstandigen in hoofdberoep (eenmanszaak) bedraagt deze minimum kwartaalbijdrage € 866,62 in 2023. Voor zelfstandigen in bijberoep is de minimumbijdrage € 95,88 per kwartaal.

Betaal je te weinig sociale bijdragen? Dan moet je dit nadien bijbetalen. Betaal je te veel? Dan krijg je het terug of wordt het verrekend in je toekomstige betalingen. Je ontvangt hier bericht van.

Netto voor belastingen: € 2.272,79

De personenbelasting

Netto belastbaar inkomen: € 2.272,79

Belastingen (omgerekend naar 1 maand): € 509,30

Netto inkomen deze maand: € 1.763,49

————————————————————————————————–

Hoe hebben we deze belasting berekend?

De personenbelasting wordt op jaarbasis berekend, dus vermenigvuldigen we het netto belastbaar inkomen van deze ene maand met 12. Voor de eenvoud gaan we er even van uit dat je één jaar lang ongeveer dezelfde omzet en onkosten had.

Netto belastbaar inkomen: € 2.272,79 X 12 = € 27.273,48 per jaar

De personenbelasting werkt met ‘inkomensschijven’. Zo betalen lage lonen minder, en hoge lonen net meer belastingen. Deze belastingschijven passen we toe op ons jaarlijks netto belastbaar inkomen. Daarna delen we opnieuw door 12, en kennen we de belasting voor 1 maand.

Aanslagjaar 2024 (inkomstenjaar 2023)

Stel, je hebt in 2023 een netto belastbaar jaarinkomen van € 27.273,48. Dan ziet je berekening er zo uit:

- Eerste schrijf (€ 0 tot € 15.200) wordt belast aan 25%: € 3.800 belasting

- Tweede schrijf (€ 15.200 tot € 26.830) wordt belast aan 40%: € 4.652 belasting

- Derde schijf (€ 26.830 tot € 27.273,48) wordt belast aan 45%: € 199,57 belasting

€ 3800 (schijf 1) + € 4.070,16 (schijf 2) + € 199,57 (schijf 3) = € 8.651,57 belastingen 💰

Dan is er ook nog de belastingvrije som. In dit voorbeeld passen we de belastingvrij som van € 10.160 toe om het eenvoudig te houden. Dit zorgt voor een bedrag van € 2.540 dat we van de totaal berekende belastingen mogen aftrekken. ( € 10.160 x 25%).

Weet dat dit in de werkelijkheid kan verschillen en onderhevig is aan een aantal factoren. Daarnaast betaal je ook nog gemeente- en provinciebelasting. Hoeveel dit precies is, is afhankelijk van waar je woont.

Deel nu de totale belasting € 6.111,57 (€ 8.651,57 – € 2.540) door 12 maanden, en dan komen we uit op een belasting van € 509,30 per maand. Je houdt van je bruto maand-inkomen van € 4000 na aftrek van btw, beroepskosten, sociale bijdragen én belastingen dus € 1.763,49 netto over.

Het bedrag dat je jaarlijks aan belastingen betaalt wordt ook door andere zaken beïnvloed, zoals de kinderen ten laste, uitgaven voor dienstencheques, beroepskosten of giften. Dit blijft dus een benadering.

————————————————————————————————–

Van de bruto omzet van € 4000 houd je na btw, onkosten, sociale bijdrage en belastingen ongeveer € 1.763,49 over. Een goede motivatie om altijd voldoende werkingsmiddelen op je professionele rekening te houden én slim beroepskosten in te brengen.

De impact van professionele onkosten

Dit voorbeeld toont de impact van je professionele onkosten op je netto winst. Breng je deze onkosten niet in, dan houd je in eerste instantie misschien meer over, maar betaal je ook meer belastingen.

En vooral, elke kost die je toeschrijft aan je bedrijf gaat nadien niet meer van je netto inkomen af. Een goede reden dus om al je onkosten goed bij te houden.

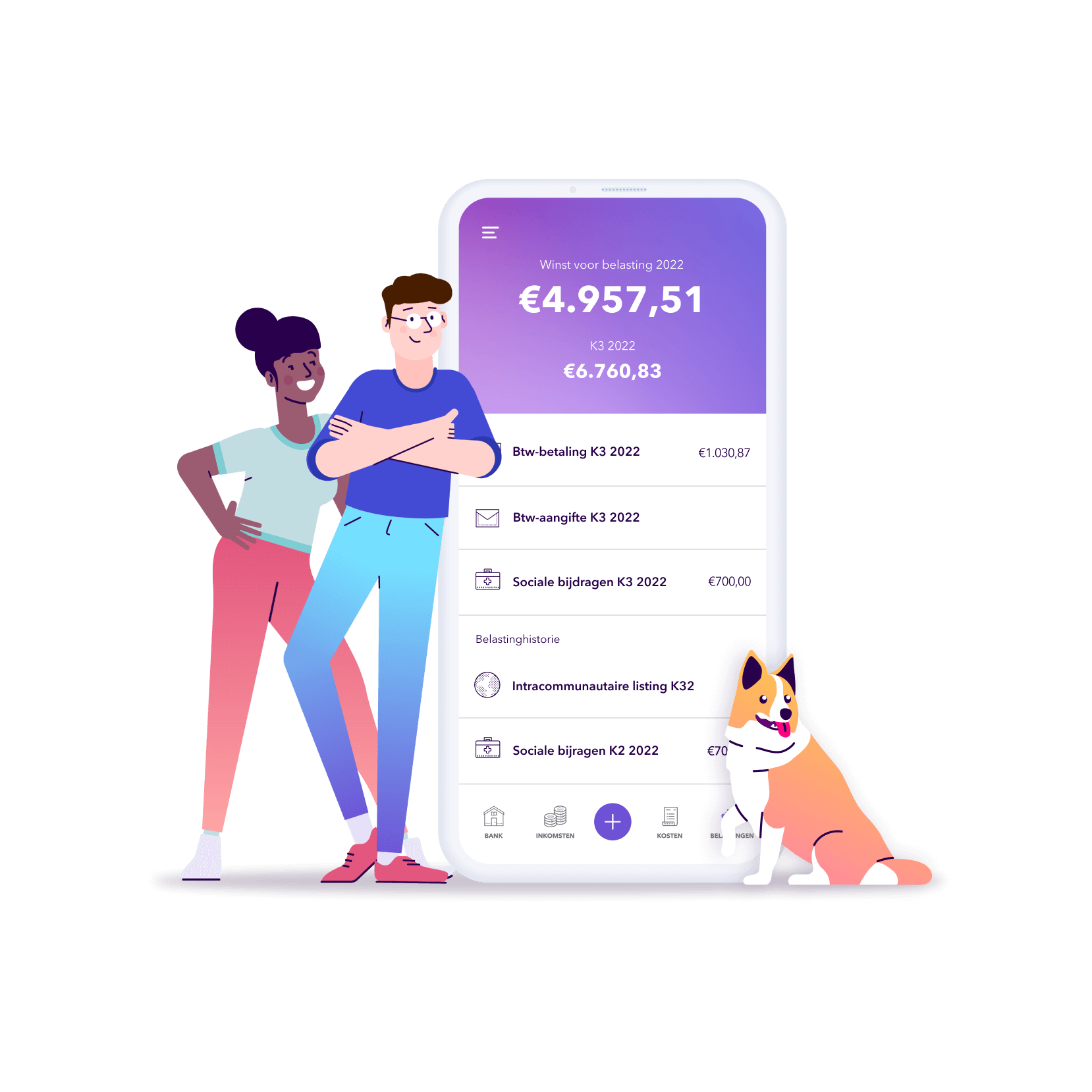

Laat het denkwerk over aan Accountable

Wil je op elk moment, in real-time, weten hoeveel cash je beschikbaar hebt? Probeer dan nu gratis onze app. ✨ Wij vertellen je precies hoeveel geld op je rekening van jou is en berekenen hoeveel belastingen je moet betalen. Alles wat jij moet doen, is je bonnetjes en facturen snel en eenvoudig inscannen.

Met één simpele klik kom je te weten hoeveel geld nu écht van jou is.

Heb je gevonden wat je zocht?

Fijn om te horen!

Blijf op de hoogte! Laat je e-mailadres achter om op de hoogte te blijven van updates en onze nieuwste tips voor zelfstandigen zoals jij.

Het spijt ons dat te horen.

Kun je ons vertellen waarom dit artikel niet nuttig voor je was?

Bedankt voor je reactie. 💜

We waarderen je feedback en zullen het gebruiken om onze inhoud te optimaliseren.