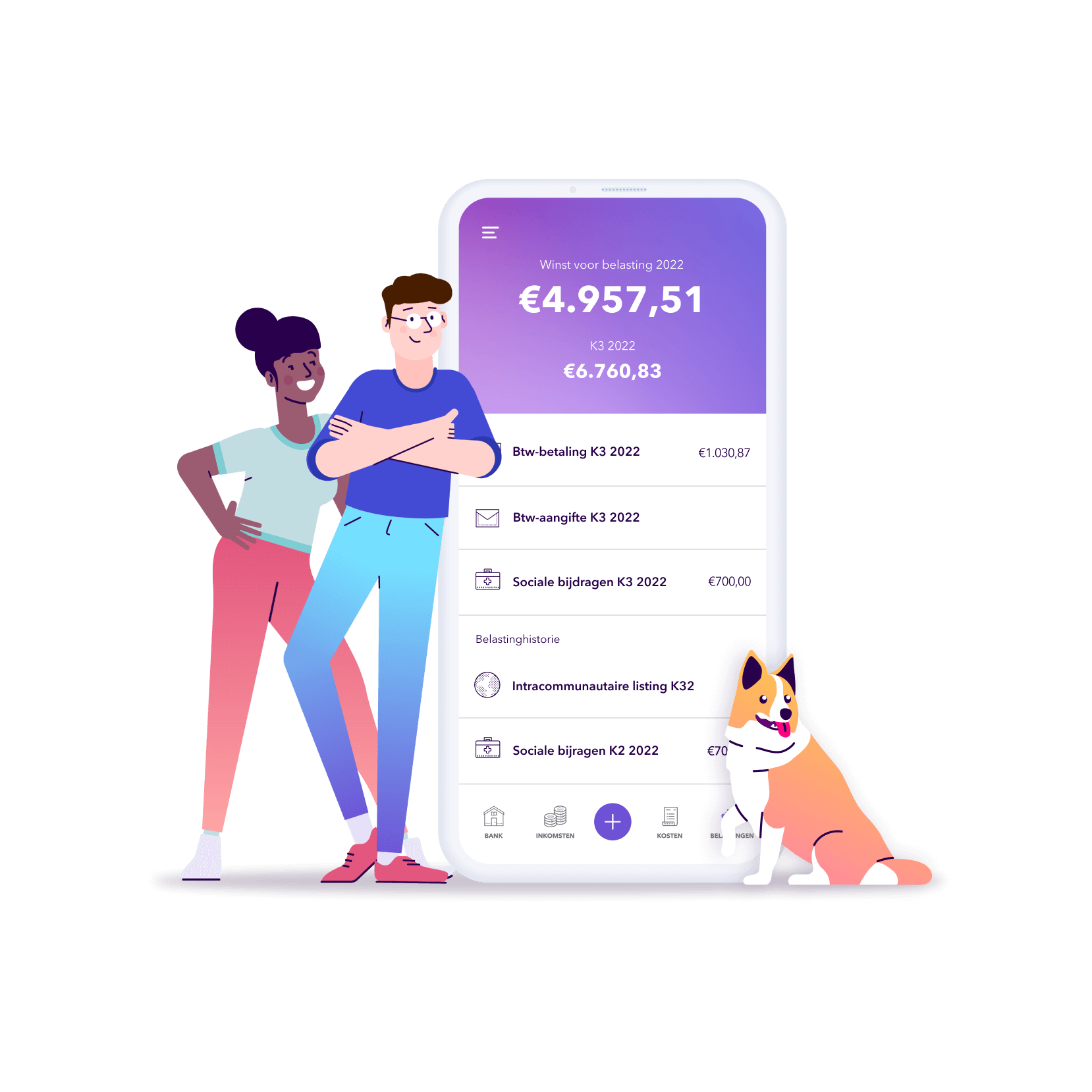

Een auto kopen als zelfstandige: dit zijn de fiscale voordelen

Lees in 7 minuten

Overweeg je om een auto te kopen als zelfstandige? Dan heb je daar vast veel vragen over. Wat is de slimste keuze: leasen of kopen? Pik je er het best een hybride uit? Of ben je beter af met een elektrische auto of een tweedehands auto? En is een bedrijfswagen eigenlijk wel fiscaal voordelig? Dit artikel helpt je op weg.

- Algemene aftrekbaarheid bedrijfswagen

- Aftrekbaarheid van een elektrische auto

- Afrekbaarheid van een hybride auto

- Aftrekbaarheid van een auto met verbrandingsmotor

- Wat bij een tweedehands aankoop, leasen of autodelen?

- Aftrekbaarheid van de btw

- Afschrijving van een bedrijfswagen

- Privégebruik en gedeeltelijke aftrekbaarheid

Is de aankoop van een auto fiscaal aftrekbaar voor zelfstandigen?

Sinds enkele jaren is het minder voordelig om een auto van de zaak te kopen. Sinds 2020 wordt de fiscale aftrekbaarheid van een auto namelijk bepaald door de CO2-uitstoot ervan. Ditzelfde percentage bepaalt trouwens ook de aftrekbaarheid van andere kosten die gelinkt zijn aan een auto, zoals:

- Herstellingen en onderhoud

- De rente die je betaalt op een autolening

- Autoaccessoires

- Verzekeringen

- Belasting op inverkeerstelling (BIV)

- Brandstof of elektriciteit voor het laden

Hoe bereken je de fiscale aftrekbaarheid van een auto?

Om te weten te komen welk percentage van de autokosten fiscaal aftrekbaar is, moeten we een formule toepassen. De fiscale aftrekbaarheid is afhankelijk van het soort auto en de CO2-uitstoot ervan.

De formule ziet er zo uit:

120%- (0.5% x [coefficient] x CO2 )

Waarbij de coefficient:

| Diesel | 1 |

| Benzine, lpg, biobrandstof, elektrisch | 0.95 |

| Gecomprimeerd aardgas | 0.90 |

En de CO2 is de CO2-uitstoot van je wagen, die je hier kan raadplegen.

De mate van aftrekbaarheid voor bedrijfswagens (eigendom van een vennootschap), is dezelfde als auto’s die aangekocht worden in eenmanszaak. Er is ook geen verschil tussen zelfstandigen in hoofd- of bijberoep.

⚠️ Ondanks dat de aftrekbaarheid afhankelijk is het soort auto en de aankoopdatum, is het belangrijk om te onthouden dat de mate van professioneel gebruik ook een rol speelt.

Zo zal een zelfstandige in bijberoep de auto een stuk minder gebruiken voor zakelijke doeleinden, dan een zelfstandige in hoofdberoep. Stel dat je met de formule een fiscale aftrekbaarheid van 80% bekomt, maar je de wagen voor 40% van de tijd privé gebruikt, dan bedraagt in dit geval de aftrekbaarheid 48% (60% van 80%).

🔌 Elektrische auto’s

Indien je een elektrische wagen aankocht vóór 1 januari 2020, was de aftrek maar liefst 120%. Dit wil zeggen dat de wagen volledig fiscaal aftrekbaar was én je er nog eens een soort “belastingkorting” bovenop kreeg. Maar die tijd is voorbij.

Inmiddels (sinds 1 januari 2023) is het maximale aftrekpercentage voor een elektrische auto verminderd tot 100%. Nog steeds niet zo slecht, dus. Dat geldt trouwens ook voor elektrische fietsen. Maar let op, want in de toekomst neemt dit percentage stilletjes aan af.

Afschrijving aankoop elektrische auto

In de meeste gevallen schrijf je de aankoop van je nieuwe elektrische wagen af over 5 jaar, tegen 20% per jaar. Elektrische auto’s aangekocht of besteld voor 2027, blijven gedurende de volledig afschrijvingstermijn fiscaal aftrekbaar aan 100%. Dit wil zeggen dat je nog tot 2027 een elektrische auto voor 100% fiscaal kunt inbrengen – tenminste als je professioneel gebruik ervan gelijkgesteld is. 😉

Voor elektrische auto’s aangekocht of besteld vanaf 1 januari 2027, zal de maximale fiscale aftrekbaarheid er zo uitzien:

- 2027: 95%

- 2028: 90%

- 2029: 82,50%

- 2030: 75%

- 2031: 67,5%

Het afschrijvingspercentage neemt, in tegenstelling tot niet-elektrische wagens, niet af. Koop je in 2028 een elektrische auto aan die je afschrijft over 5 jaar, dan blijft de maximale fiscale aftrekbaarheid 90% over alle 4 de afschrijvingsjaren. Dit percentage neemt dus niet af over de jaren.

⚡️ Hybride auto’s

Kocht je een hybride wagen aan na 2018 en vóór 1 juli 2023, dan verandert er niets aan de aftrekbaarheid zoals je deze al kende. De fiscale aftrekbaarheid van je hybride wagen bepaal je in dit geval volgens de formule op basis van de CO2-uitstoot van de auto:

120% – (0,5% x 0.95 x CO2/km)

Een voorbeeld: kocht je als zelfstandige een hybride auto met een uitstoot van 50 gram/km, dan bedraagt de fiscale aftrekbaarheid 95%.

⚠️ Let op, brandstof voor hybride wagens is voor slechts maximaal 50% aftrekbaar!

⚠️ De maximale aftrekbaarheid neemt echter wel af met de tijd. Vanaf 01/01/2025 is de maximale aftrekbaarheid van je hybride wagen slechts 75%, ook als je wagen in 2023 en 2024 wel bijvoorbeeld voor 95% fiscaal aftrekbaar was. De formule helpt je dus bij het bepalen van de fiscale aftrekbaarheid, maar het plafond van 75% moet vanaf 01/01/2025 wel gerespecteerd worden. De maximale aftrekbaarheid zal ook na 2025 verder verlagen.

Ook voor hybride wagens aangekocht tussen 01/07/2023 en 01/01/2025 wordt de fiscale aftrekbaarheid berekend volgens bovenstaande formule. In deze periode bedraagt de maximale aftrekbaarheid 100% en de minimale aftrekbaarheid 50%. Maar ook in dit geval zal vanaf 1 januari 2025 de fiscale aftrekbaarheid beperkt worden tot maximaal 75%. Dit percentage wordt opnieuw verlaagd in 2026 (50%), 2027 (25%) en 2028 (0%).

Voorbeeld

Je koopt begin 2024 een hybride wagen met een fiscale aftrekbaarheid (berekend volgens de gramformule) van 80%. Je schrijft je wagen af over 5 jaar, tegen 20% per jaar. De afschrijving ziet er dan zo uit:

- De eerste afschrijving in 2024 gebeurt aan 80%

- De tweede afschrijving in 2025 gebeurt aan 75%

- De derde afschrijving in 2026 aan 50%

- De vierde afschrijving in 2027 aan 25%

- De laatste afschrijving in 2028 aan 0% -> geen aftrek meer mogelijk

⛽️ Auto’s met een verbrandingsmotor: diesel, benzine of LPG

Ook de ‘klassieke’ auto’s met een verbrandingsmotor, zoals diesel, benzine of LPG worden steeds minder interessant. De aftrekbaarheid wordt op dezelfde manier berekend als bij hybride wagens, namelijk aan de hand van de gramformule:

120%- (0.5% x [coefficient] x CO2 )

Coëfficiënten:

| Diesel | 1 |

| Benzine | 0.95 |

| Gecomprimeerd aardgas | 0.90 |

⚠️ Voor auto’s met een verbrandingsmotor, gekocht of besteld vanaf 01/07/2023, zal de maximale aftrekbaarheid beperkt worden tot slechts 75% in 2025, tot 50% in 2026, tot 25% in 2027 en in 2028 tot 0%, zelfs als uw auto en de kosten ervan fiscaal aftrekbaar waren tegen 80% in 2023 en 2024.

De fiscale aftrekbaarheid van auto’s aangekocht tussen 01/07/2023 en 01/01/2025 wordt ook berekend volgens de gramformule. Tijdens deze periode bedraagt de maximale aftrekbaarheid 100% en de minimale aftrekbaarheid 50%.Vanaf 1 januari 2025 bedraagt de fiscale aftrekbaarheid nog maximaal 75% en minimaal 0%. Maar let op, want dit percentage wordt opnieuw verlaagd in 2026 (50%), 2027 (25%) en 2028 (0%).

Voorbeeld

Je koopt begin dit jaar (2024) een benzine auto met een fiscale aftrekbaarheid (berekend volgens de gramformule) van 70%. Stel dat je je wagen afschrijft over 5 jaar, tegen 20% per jaar, dan ziet dat er zo uit:

- De eerste afschrijving in 2024 gebeurt aan 70%

- De tweede afschrijving in 2025 gebeurt aan 70%

- De derde afschrijving in 2026 aan 50%

- De vierde afschrijving in 2027 aan 25%

- De laatste afschrijving in 2028 aan 0% -> geen aftrek meer mogelijk

Wat met een tweedehands aankoop, autodelen of leasing?

De aftrekbaarheid van je tweedehandsauto (en alle bijhorende kosten) bereken je volgens dezelfde formule als hierboven. Ook voor leasing en autodelen als zelfstandige, gelden dezelfde principes.

Bedrijfswagen leasen of kopen: wat is voordeliger?

Als zelfstandige kun je een wagen leasen of kopen. Kopen is daarbij de voordeligste optie: je bent dan meteen de eigenaar. Je hebt wel minder financiële ademruimte dan bij leasing.

Koop je een auto, dan moet je ook de btw direct betalen, terwijl je die pas na verloop van tijd voor maximaal de helft recupereert. Bij leasing is de betaling van de btw gespreid: bij elke factuur wordt een stukje aangerekend.

Leasing boekhoudkundig verwerken

Afhankelijk van de leasingvorm die je kiest, zijn er boekhoudkundige verschillen:

- Financiële leasing met uiteindelijke aankoop: de auto staat op je balans, en je moet er jaarlijks op afschrijven.

- Operationele leasing: de auto is geen investering, je verwerkt de maandelijkse facturen als kosten.

Hoeveel van de btw mag je aftrekken van je auto(kosten)?

Ook de btw die je betaalt bij de aankoop van je bedrijfsauto en andere autokosten is gedeeltelijk aftrekbaar, namelijk tot maximaal 50%. Dat geldt ook als je je auto uitsluitend professioneel gebruikt. Cruise je ook met je wagen rond voor privé-uitjes, dan verlaag je die 50 procent naar een percentage dat dat persoonlijke aandeel weerspiegelt.

Hoe werkt dit dan precies?

- Bereken welk percentage van je autokosten je mag inbrengen volgens de formule hierboven

- Pas het aftrekpercentage nog aan als je je auto deels privé gebruikt.

- Trek de btw van je kosten voor maximaal 50 procent af: zorg ervoor dat je aandeel privégebruik erin weerspiegeld is.

- Verdeel de aankoopprijs van je wagen via jaarlijkse afschrijvingen over de vermoedelijke gebruiksperiode.

Voorbeeld

Je koopt begin 2024 een tweedehandsauto met je eenmanszaak.

- Het aankoopbedrag, inclusief de niet-aftrekbare btw, bedraagt € 7000.

- Je gebruikt je wagen 50% van de tijd voor je zaak.

- De formule op basis van de CO2-uitstoot heeft een uitkomst van 65 procent.

- De auto gaat waarschijnlijk 4 jaar mee, dus je schrijft 1/4 per jaar af.

Met inachtneming van de verminderde fiscale aftrekbaarheid over de volgende jaren, ziet de afschrijving er in dit voorbeeld als volgt uit:

In 2024: € 1750 x 65% x 50%

In 2025: € 1750 x 65% x 50%

In 2026: € 1750 x 50% x 50%

In 2027: € 1750 x 25% x 50%

Je schrijft dus in totaal, gespreid over 4 jaren, € 1.793,75 van je wagen af.

Waarom moet ik mijn bedrijfsauto over verschillende jaren afschrijven?

Je mag de totale aankoopprijs van je nieuwe (of tweedehands) auto niet in één keer aftrekken: je spreidt de aankoopprijs over het aantal jaar dat je denkt dat je auto meegaat. In de waarde zit ook de btw die je niet hebt kunnen aftrekken inbegrepen.

💡Lees meer over kosten afschrijven.

Wat als je je bedrijfswagen ook privé gebruikt?

Eenmanszaken

Als zelfstandige in een eenmanszaak is de auto jouw eigendom. Het is mogelijk om het zakelijk gedeelte fiscaal af te trekken, maar als je je auto gebruikt voor privédoeleinden, is het aan jou om hier eerlijk over te zijn.

Een voorbeeld:

Je koopt een wagen die tot 75% fiscaal aftrekbaar is. Deze auto gebruik je voor 60% van de tijd voor professionele doeleinden, en voor 40% van de tijd privé. Dus, als de auto tot 75% fiscaal aftrekbaar is, kun je 60% van dat bedrag aftrekken voor zakelijk gebruik.

0,60 (professioneel gebruik) x 0,75 (fiscaal aftrekbaar percentage) = 45%.

Voordeel van alle aard voor vennootschappen

Gebruik je je bedrijfsauto ook om naar de sportclub te gaan, je kinderen van school te halen of je zieke oma te bezoeken? Als je een vennootschap hebt, dan is dat privégebruik een voordeel van alle aard (VAA): een voordeel in natura dat belast wordt door de fiscus.

Dat VAA is dus niet van toepassing als je een eenmanszaak hebt.

Woon-werkverkeer

De fiscus beschouwt woon-werkverkeer als een privéverplaatsing, waardoor het op het eerste gezicht niet aftrekbaar is. Je kunt het wel in je personenbelasting ingeven als privéonkosten. Doorgaans kies je het best voor de forfaitaire kostenaftrek van € 0,15 per kilometer.

Welke bewijsstukken heb je nodig?

Koop of lease je een bedrijfsauto? Dan is een officiële factuur altijd beter: zo kun je de btw ook gedeeltelijk aftrekken. Geef je alleen een bonnetje in? Dan tellen de kosten uitsluitend mee voor de personenbelasting.

Is een auto kopen als zelfstandige een goed idee?

Heb je sowieso een auto nodig voor je zakelijke verplaatsingen, dan is een bedrijfswagen voor je eenmanszaak een goed idee. Zijn andere vervoersmogelijkheden ook een optie? Bekijk dan zeker of je daarop kunt vertrouwen: sommige opties zijn fiscaal namelijk nog aantrekkelijker.

Neem zeker eens een kijkje naar deze fiscaal voordelige vervoersopties voor zelfstandigen:

- Is een (elektrische) bedrijfsfiets kopen fiscaal interessant als zelfstandige?

- Is autodelen fiscaal voordelig als je zelfstandige bent?

- Is het openbaar vervoer fiscaal voordelig voor een zelfstandige?

FAQ: Veelgestelde vragen over een auto kopen als zelfstandige

Elke zelfstandige, of je nu een eenmanszaak hebt of zaakvoerder bent in een vennootschap, kan in principe een auto op de zaak kopen. Of dit fiscaal voordelig is en in welke mate de wagen aftrekbaar is, is sterk afhankelijk van het type auto (nieuw, tweedehands, hybride, elektrisch, diesel…) dat je koopt.

Elektrische wagens en wagens op waterstof zijn 100% aftrekbaar omdat ze 0 gram CO2 uitstoten. Hybride wagens hebben ook een hoge aftrekbaarheid, maar de aftrekbaarheid zal in de komende jaren dalen. Een elektrische wagen is op dit moment dus fiscaal de meest voordelige keuze.

Je auto schrijf je meestal af over 5 jaar, tegen 20% per jaar. Het fiscaal aftrekbare bedrag is afhankelijk van het type bedrijfswagen.

Heb je gevonden wat je zocht?

Fijn om te horen!

Blijf op de hoogte! Laat je e-mailadres achter om op de hoogte te blijven van updates en onze nieuwste tips voor zelfstandigen zoals jij.

Het spijt ons dat te horen.

Kun je ons vertellen waarom dit artikel niet nuttig voor je was?

Bedankt voor je reactie. 💜

We waarderen je feedback en zullen het gebruiken om onze inhoud te optimaliseren.