Dividenden: zo keer je winst uit als zelfstandige in een vennootschap

Lees in 4 minuten

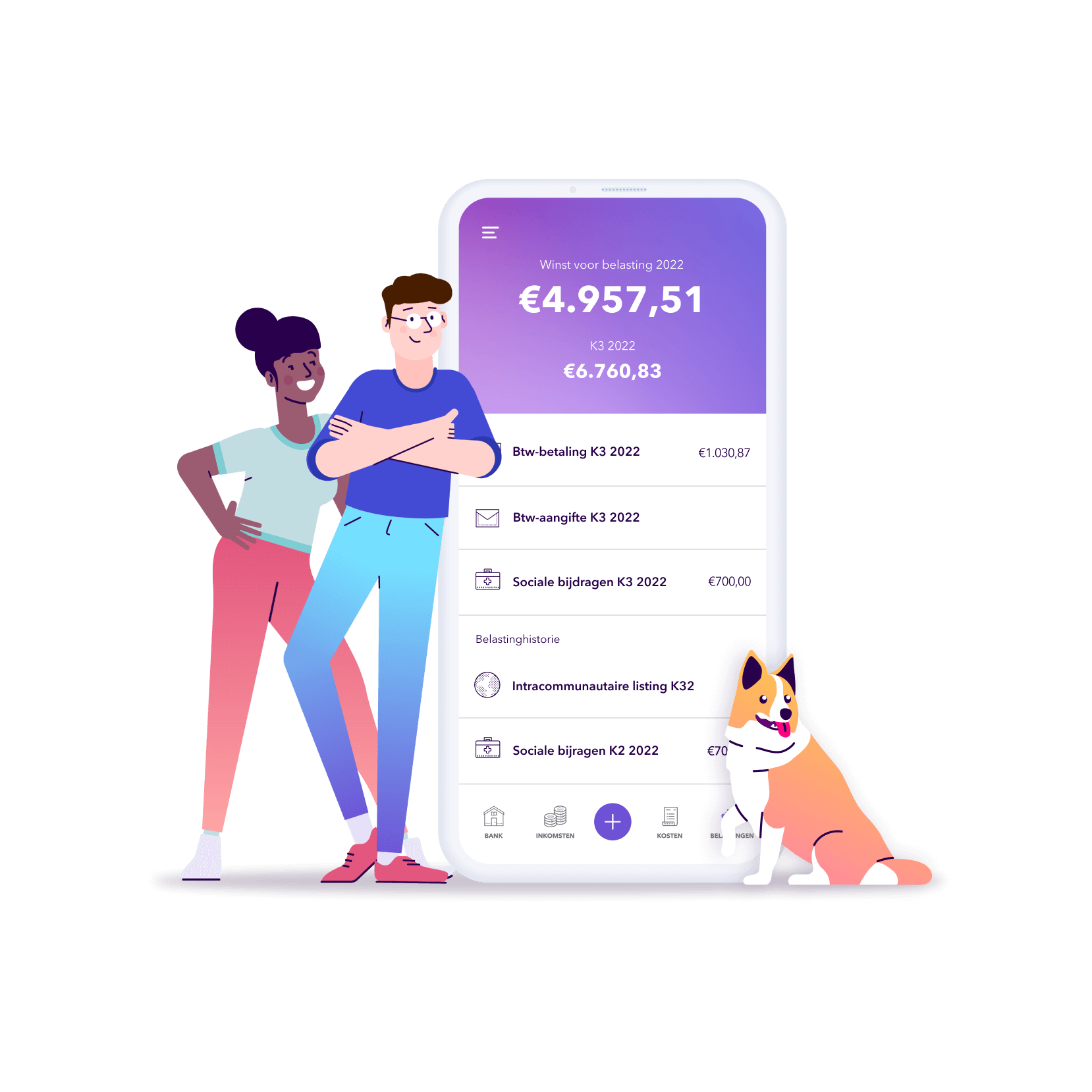

Kun je als zelfstandige in een vennootschap je loon optimaliseren door jezelf dividenden uit te keren? Op een dividend betaal je in principe 30% roerende voorheffing. Aangezien je ook al vennootschapsbelasting betaalt en een dividend niet fiscaal aftrekbaar is, is een dividend eigenlijk vrij duur.

En toch kan het interessant zijn om een dividend uit te keren. Er zijn namelijk verschillende regelingen waarbij je minder roerende voorheffing betaalt. Laten we eens kijken welke soorten dividenden je kan uitkeren zodat je meerdere keren per jaar van extra persoonlijke inkomsten kan genieten. 👇

Wat zijn dividenden?

Een dividend is pure winst die een vennootschap uitkeert aan zijn aandeelhouders. Dividenden worden uitgekeerd omdat ze over het algemeen lager belast worden dan andere uitkeringen, zoals bijvoorbeeld een loon.

Welke soort dividenden kan je uitkeren?

Gewoon dividend

Hier moeten we niet veel woorden aan vuil maken. Een gewoon dividend is een jaarlijkse winstdeling die beslist wordt door de algemene vergadering. Zo’n dividend kan je maar eenmaal per jaar uitkeren na de goedkeuring van de jaarrekening. En daarom bestaan er ook nog twee andere soorten dividenden.

Tussentijds dividend

Wil je tussen de jaarlijkse algemene vergaderingen nog een dividend uitkeren, dan kan dat met een tussentijds dividend. Tijdens een bijzondere algemene vergadering kan je beslissen om een deel van de winst eerder uit te keren.

Interim-dividend

Een interim-dividend is als het ware een voorschot op een gewoon dividend. Het wordt uitgekeerd vóór de goedkeuring van de jaarrekening tijdens de jaarlijkse algemene vergadering.

Een interim-dividend mag je enkel uitkeren op basis van de winst van het lopende boekjaar en de eventueel overgedragen winsten uit het verleden, die nog niet gereserveerd zijn.

Het grote verschil? Een tussentijds dividend bepaal je op basis van de winst uit het afgesloten boekjaar en een interim-dividend op basis van reeds behaalde winst uit het lopende boekjaar.

Vanaf wanneer geniet je van een voordeliger dividend?

Natuurlijk wil niemand graag 30% roerende voorheffing (soort belasting) betalen op een dividend. Het gaat tenslotte om geld dat je zelf, dankzij je harde werk, hebt verdiend.

Gelukkig zijn er twee manieren om minder roerende voorheffing te betalen.

- Een dividend uitkeren na 3 jaar is de helft goedkoper als je onder het VVPR- bis regime valt.

- Onder het VVPR-ter regime kan het zelfs nog goedkoper, maar je mag het dividend pas uitkeren na 5 jaar.

💡Accountable Tip: Je kan jezelf voor € 800 aan dividenden belastingvrij uitbetalen. In eerste instantie betaal je wel de roerende voorheffing, maar via je aangifte in de personenbelasting kan je tot € 240 euro roerende voorheffing recupereren. Lees hier hoe je dit doen.

Betaal minder roerende voorheffing dankzij VVPR-bis

Het VVPR-bis stelsel is interessant voor vennootschappen omdat je dan na een wachttijd van drie jaar dividenden kan uitbetalen tegen 15% roerende voorheffing.

Om van de VVPR-bis regeling te kunnen genieten, moet je aan deze voorwaarden voldoen:

- Je moet een kleine of middelgrote vennootschap hebben.

- De aandelen moeten in het bezit zijn van de oorspronkelijke aandeelhouder.

- De onderschreven sommen bij de uitgifte van de aandelen moeten volledig volgestort zijn voor je overgaat tot de uitkering van het dividend.

In het eerste boekjaar na dat van inbreng betaal je nog de volle 30%. Niet zo interessant dus. Maar na het tweede boekjaar betaal je slechts 20% roerende voorheffing. En na het derde boekjaar betaal je nog 15% roerende voorheffing. Veel beter!

💡Accountable tip: Roep in de loop van het derde boekjaar een bijzondere algemene vergadering bijeen en ken daar een tussentijds dividend toe om een jaar eerder te genieten van het lagere tarief.

Betaal nog minder roerende voorheffing dankzij VVPR-ter

Als je wat meer geduld hebt, kan je een liquidatiereserve (VVPR-ter) aanleggen om nog minder roerende voorheffing te betalen.

Op deze liquidatiereserves betaal je in het begin een bijkomende vennootschapsbelasting van 10%. Dat is de zogenaamde anticipatieve heffing.

Na een wachttijd van vijf jaar kan je echter een dividend uitkeren tegen slechts 5% roerende voorheffing.

Wil je deze reserve vóór het verloop van de vijf jaar uit je vennootschap halen, dan betaal je een bijkomende 20% roerende voorheffing.

In de praktijk betekent dit een totale belasting/roerende voorheffing van 27,27% of 13,64%. Net iets goedkoper dan bij een gewoon dividend of VVPR-bis.

💡Accountable tip: Als je je vennootschap ontbindt en vereffent, betaal je helemaal geen roerende voorheffing op je liquidatiereserve.

Wat zijn de voorwaarden om een dividend uit te keren naar je privé rekening?

De voorwaarden om een dividend uit te keren, hangen af van je rechtsvorm.

Heb je een besloten vennootschap? Je kan alleen een dividend uitkeren als de solvabiliteit en de liquiditeitspositie van je vennootschap dat toelaten.

- Je netto-actief moet positief blijven na de uitkering en mag niet negatief dreigen te worden (balanstest of netto-actieftest) .

- Je moet alle opeisbare schulden kunnen betalen over een periode van minstens 12 maanden na de uitkering volgens redelijkerwijze te verwachten ontwikkelingen. (liquiditeitstest).

Heb je een naamloze vennootschap? Je kan alleen een dividend uitkeren als je netto-actief positief blijft of niet negatief dreigt te worden (netto-actieftest). De liquiditeitstest geldt niet voor nv’s.

FAQ: veelgestelde vragen over dividenden uitkeren

Wanneer mag je een dividend uitkeren?

De uitkering van een gewoon dividend gebeurt in principe na de goedkeuring van de jaarrekening tijdens de algemene vergadering. Daarnaast kan je gedurende de rest van het jaar één of meerdere extra uitkeringen doen via een tussentijds dividend of een interim-dividend.

Hoe vaak mag je een dividend uitkeren?

Er geen beperkingen op het aantal dividenden dat je mag uitkeren, zolang je maar aan de voorwaarden voldoet. In de praktijk keren de meeste bedrijven één maal per jaar of per kwartaal hun dividend uit.

Hoeveel dividenden mag je uitkeren?

Er staat in principe geen limiet op hoeveel dividend je mag uitkeren. Je moet natuurlijk wel altijd rekening houden met de voorwaarden (afhankelijk van je ondernemingsvorm).

Hoe geef je een dividend uit je vennootschap aan in je belastingaangifte?

Het is niet nodig om je inkomsten uit dividenden aan te geven in je belastingaangifte omdat je al roerende voorheffing betaalde. Je kan het bedrag aan ingehouden roerende voorheffing wel invullen onder de code 1437 en 2437 om tot € 240 te recupereren.

Wat zijn de alternatieven?

Kan je niet meteen profiteren van een regime met lagere roerende voorheffing, dan heeft een dividend uitkeren niet zo veel zin. Gelukkig zijn er nog enkele alternatieven om voordeliger loon uit te keren uit je vennootschap.

Vragen? Aarzel niet om de belastingcoaches ✨ van Accountable te contacteren.

Heb je gevonden wat je zocht?

Fijn om te horen!

Blijf op de hoogte! Laat je e-mailadres achter om op de hoogte te blijven van updates en onze nieuwste tips voor zelfstandigen zoals jij.

Het spijt ons dat te horen.

Kun je ons vertellen waarom dit artikel niet nuttig voor je was?

Bedankt voor je reactie. 💜

We waarderen je feedback en zullen het gebruiken om onze inhoud te optimaliseren.