Les fêtes représentent le moment idéal pour surprendre vos clients fidèles avec un cadeau d'affaires. Cela renforcera vos liens avec eux, optimisera vos impôts et parfois vous permettra même de récupérer la TVA. D'ailleurs, un cadeau d'affaires ne se limite pas à la période de fin d'année ; vous avez le droit de choyer vos clients à tout moment de l'année.

Cependant, il existe beaucoup d'incertitudes concernant les cadeaux d'affaires, car les règles fiscales et la gestion de la TVA ont chacune leurs propres spécificités. Il se peut qu'un cadeau d'affaires soit déductible fiscalement, mais que vous ne puissiez pas récupérer la TVA. Heureusement, dans ce cas, vous pouvez inclure la TVA non déductible dans votre déclaration fiscale, en plus du prix d'achat.

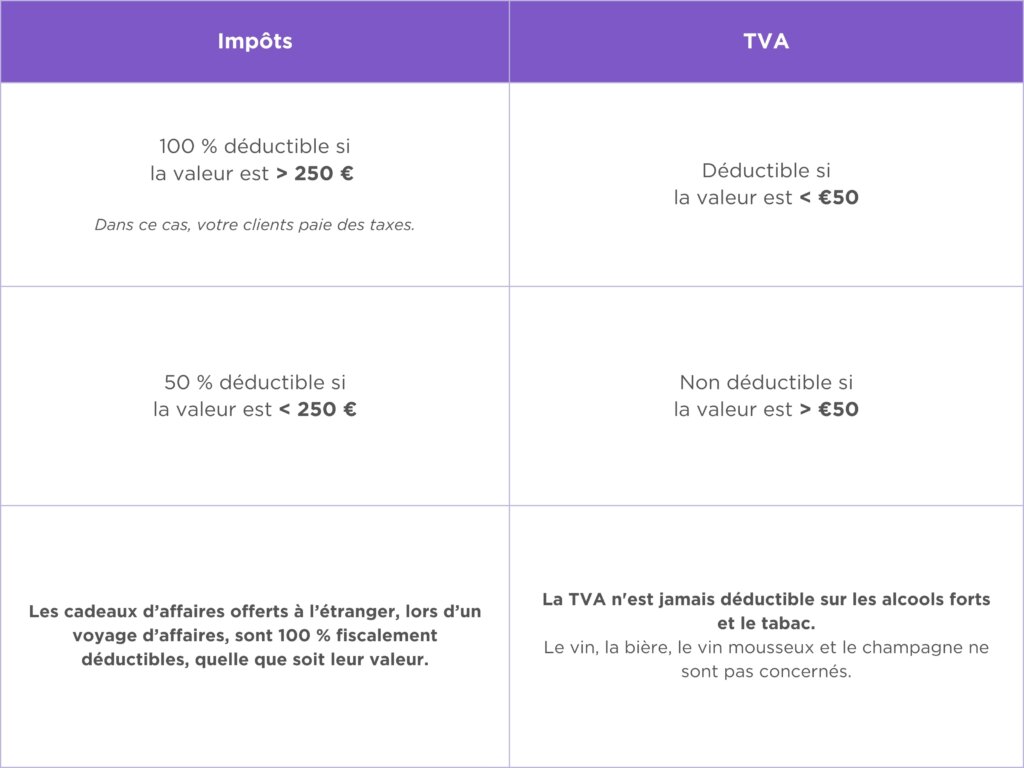

La règle générale pour la déduction fiscale des cadeaux d'affaires est la suivante : les cadeaux d'affaires sont déductibles fiscalement à 50% s'ils ont une valeur inférieure à 250 € (hors TVA).

Un exemple :

Si vous offrez à votre client, employé ou relation d'affaires un cadeau d'une valeur de 90 €, vous pouvez déduire 45 € de votre revenu imposable. Si vous êtes imposé dans la tranche d'impôt la plus élevée de votre entreprise individuelle (50%), vous récupérez en net 22,50 € de cet achat. Les 67,50 € restants (90 € - 22,50 €) sortent toujours de vos propres poches.

Si vous avez une société, vous récupérez via l'impôt des sociétés 25% de ces 45 €, soit environ 11,25 € d'avantage fiscal pour un cadeau d'affaires de 90 €.

Les cadeaux d'affaires dépassant la limite de 250 € sont intégralement déductibles de vos impôts. Cependant, il y a une grande condition à cela.

Ces cadeaux sont considérés comme des avantages en toute nature pour le destinataire, qui devra alors également payer des impôts dessus.

En conséquence, vous devrez établir une fiche fiscale '281.50' pour ces cadeaux destinés à vos clients, et ces derniers devront les déclarer dans leur propre déclaration fiscale. Vous pouvez déduire entièrement le coût de ces cadeaux de vos impôts, mais vos clients ne seront généralement pas ravis de recevoir un cadeau qui entraîne des impôts pour eux. Il vaut donc mieux rester en dessous de la limite de 125 € pour que votre cadeau d'affaires reste un véritable présent.

Si vous offrez un cadeau d'affaires lors d'un voyage d'affaires à l'étranger, celui-ci est entièrement déductible, à hauteur de 100%. Peu importe sa valeur ou l'endroit où vous l'avez acheté. Si vous êtes en déplacement professionnel avec un client ou un fournisseur, c'est le moment idéal pour remettre votre cadeau d'affaires, même si sa valeur dépasse les 250 €. Cependant, vous devrez être en mesure de prouver que vous étiez tous les deux à l'étranger, mais lors d'un voyage d'affaires, vous conservez généralement vos reçus d'hôtel et de restaurant.

La déduction de la TVA sur les cadeaux d'affaires destinés à vos clients ou relations d'affaires fonctionne différemment de la déduction de l'impôt sur le revenu.

Si la valeur de votre cadeau destiné au client est inférieure à 50 € (hors TVA), la TVA sur ce cadeau est entièrement déductible, mais pour un maximum de 1 cadeau par client par année civile. Il est donc conseillé de tenir une liste des clients à qui vous avez offert un cadeau d'affaires.

Si la valeur de votre cadeau est supérieure à 50 €, vous devrez alors payer la TVA. Cependant, vous pouvez ajouter cette TVA au prix d'achat et la déduire dans vos déclarations fiscales.

⚠️ Pour le tabac et les spiritueux, la TVA n'est jamais récupérable, quel que soit le prix. En revanche, le vin, la bière, le champagne et le vin mousseux ne sont pas concernés par cette règle. La TVA sur une bouteille de bulles est donc déductible, à condition qu'elle coûte moins de 50 €. Donc, un délicieux Veuve-Clicquot pourrait encore passer. 😉

Vous produisez des échantillons pour permettre à vos clients de découvrir vos produits ? Faites-vous imprimer ou graver votre logo sur de petits gadgets pour les offrir à vos clients ? Ces articles entrent dans la catégorie du matériel promotionnel, et des règles spécifiques s'appliquent à eux.

Le matériel promotionnel est entièrement déductible fiscalement et la TVA est également récupérable intégralement. Du moins, si le produit a une valeur limitée, est distribué largement au grand public et que le nom ou le logo de votre entreprise y est indélébilement présent.

⚠️ Attention, les articles de consommation tels que le vin et le chocolat ne relèvent pas des règles du 'matériel promotionnel', mais suivent les règles des cadeaux d'affaires.

Chez Accountable, nous aimons vous simplifier la vie, c'est pourquoi nous avons résumé les règles dans un aperçu pratique.

Les cadeaux d'affaires ont un double avantage. Ils renforcent les relations avec vos clients et optimisent vos impôts ainsi que votre déclaration de TVA. Dans l'application Accountable, vous enregistrez ces dépenses sous la catégorie 'Marketing'. Vous avez le choix entre 'Cadeaux clients' et 'Publicité'. Cela permet un enregistrement automatique correct, tant pour vos impôts que pour la TVA.

Accountable vous souhaite du succès et de bonnes relations avec vos clients.

En principe, un cadeau pour un client est limité à un seul par relation client, par an. Du moins si vous souhaitez récupérer la TVA. Voici comment fonctionnent les règles : si la valeur du cadeau d'affaires pour votre client est inférieure à 50 €, la TVA est entièrement déductible. Si la valeur est plus élevée, vous payez la TVA. Pour la déductibilité fiscale des impôts, la limite est fixée à 250 € (déductible à 50%). Si votre cadeau dépasse 250 €, il est entièrement déductible fiscalement pour vous, mais votre client devra payer des impôts dessus.

Oui, les cadeaux d'affaires pour vos relations commerciales, clients et même votre personnel sont fiscalement déductibles en Belgique, aussi bien pour la TVA que pour les impôts. Vous récupérez la TVA intégralement si la valeur du cadeau pour le client est inférieure à 50 €. De plus, le cadeau est limité par client, par an. Pour les impôts, si la valeur du cadeau est inférieure à 250 €, il est déductible à 50%. S'il est plus cher, il est entièrement déductible pour vous fiscalement, mais votre client devra payer des impôts. Soyez attentif à ce point.

Les cadeaux d'affaires sont 100% fiscalement déductibles pour la TVA si la valeur est inférieure à 50 € et est limitée à un par client, par an. De plus, le cadeau est également déductible à 100% pour les impôts si la valeur est 250 €. Cependant, soyez vigilant, car dans ce cas, votre client devra payer des impôts sur le cadeau. Si la valeur est inférieure à 250 €, ce n'est pas le cas et la déductibilité fiscale est de 50%. Les cadeaux d'affaires offerts à l'étranger lors d'un voyage d'affaires sont eux aussi 100% fiscalement déductibles, quelle que soit la valeur. Vous devrez alors prouver que vous étiez effectivement à l'étranger avec votre client.

Auteur - Nicolas Quarré

Nicolas est cofondateur et CEO d'Accountable. Sa vision pour l'entreprise est claire : libérer les indépendants de leurs cauchemars administratifs.

Qui est Nicolas ?Merci pour votre avis !

Utile

En tant qu’indépendant en Belgique, vous êtes soumis à l’impôt des personnes physiques d...

Lire plusÀ partir de 2026, tous les indépendants belges devront envoyer leurs factures dans un format élec...

Lire plusQuand vous effectuez des transactions avec un client à l’étranger – qu’il s&rsqu...

Lire plus